Desde las grandes des-correlaciones del mercado en esta gran crisis, desde la intervención de los grandes Bancos centrales. Las herramientas de análisis tradicionales han debido ser puestas en cuarentena. Ya que los enormes grados de manipulación las han dejado inservibles o les han restado mucha efectividad.

Un caso que lo demuestra es el ratio de la industria básica. En situación de normalidad, es la industria básica la que marca la solidez de una economía. En cambio ahora, esta descendiendo y descendiendo, mientras el índice general SP500 marca nuevos máximos históricos en una tendencia que parece no tener fin.

Quizá esto nos esté indicando, que de la misma forma que fue el crash de las finanzas lo que luego arrastró a la industria real, en este caso, primero remonten financieramente los índices y compañías con mayor ponderación para luego tirar de la industria básica hacia arriba. El mundo al revés como todo en este periodo.

Otro gran indicador y complementario al visto, es el BDI, el baltic dry index, para medir la salud del comercio mundial. Si vemos su gráfico, volvemos a estar en mínimos.

En situación normal lo que les diría, es que se acontece un batacazo bursátil, porque no hay economía de base que sustente las subidas. No obstante la reflexión es diferente, ya que puede ser en este caso aupada por los estímulos. Es por ello que a lo mejor la FED no ha comenzado a retirar masa monetaria todavía, estaría esperando el giro de tendencia en la economía real.

En ambos gráficos se observa un pequeño apoyo, que de frenarse ahí las caídas podría consolidar e iniciar recuperación en este 2015.

Es por ello que me da la sensación que a los valores a los que les queda mas recorrido es a la industria básica, hasta alcanzar a los índices. Todo esto en un contexto en donde la FED está pensando en retirar estímulos pero todavía no lo hace, y en donde un BCE que está pensando en implementar estímulos, pero todavía no lo hace.

Otro punto de apoyo que encuentro a este planteamiento es la teoría de Benner. Según la cual desde 2011 se estaría desarrollando un ciclo alcista con recorrido hasta 2018 en donde habría un punto de inflexión marcando un máximo y el inicio de una corrección hasta 2021 donde marcaría mínimo.

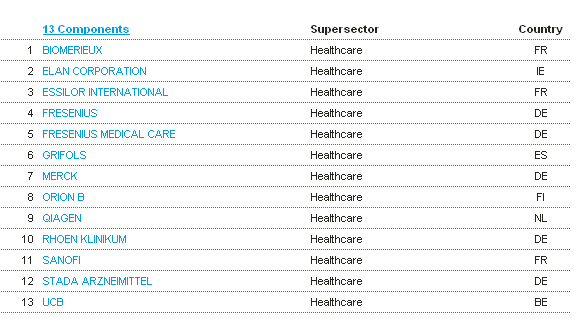

Bien, entonces en este contexto, de no producirse lo que en condiciones normales sería un batacazo como comentado, entraríamos en el escenario en el que los valores de la industria básica remontan e inician tendencia alcista, teniendo recorrido hasta 2018. Es por ello que será bueno centrarnos en encontrar buenas oportunidades de inversión en estos valores.